NOTES ANNEXES

Exercice clos le 31 décembre 2015

1. Description de l’entreprise

L’Administration de l’aéroport international Macdonald-Cartier d’Ottawa (« l’ Administration » ou « l’ Administration de l’aéroport international d’Ottawa ») est une société sans capital-actions qui a été constituée le 1er janvier 1995 en vertu de la partie II de la Loi sur les corporations canadiennes et ayant été prorogée en vertu de la Loi canadienne sur les organisations à but non lucratif le 17 janvier 2014. Tous les bénéfices de l’Administration sont conservés et réinvestis dans l’exploitation et le développement de l’aéroport.

Les objectifs de l’Administration sont les suivants :

- a) assurer la gestion, l’exploitation et l’expansion de l’Aéroport international Macdonald-Cartier d’Ottawa, dont les installations sont louées à l’Administration par le gouvernement du Canada (Transports Canada – voir la note 12), et de tout autre aéroport de la région de la capitale nationale dont la responsabilité pourrait éventuellement incomber à l’Administration, et ce, d’une manière sécuritaire, efficace, rentable et viable, en maintenant des tarifs raisonnables pour les usagers et en offrant un accès équitable à tous les transporteurs;

- b) entreprendre et promouvoir l’aménagement des terrains de l’aéroport dont l’Administration est responsable à des fins compatibles avec les activités liées au transport aérien;

- c) assurer l’expansion des installations de transport et stimuler l’activité économique d’une manière qui soit compatible avec les activités liées au transport aérien.

L’Administration est régie par un Conseil d’administration comptant 14 membres, dont 10 sont nommés par le ministre des Transports du gouvernement du Canada, le gouvernement de l’Ontario, la Ville d’Ottawa, la Ville de Gatineau, Ottawa Chamber of Commerce, Tourisme Ottawa, la Chambre de commerce de Gatineau et Investir Ottawa. Les quatre autres membres sont nommés par le Conseil d’administration et sont issus de l’ensemble de la collectivité.

Le 31 janvier 1997, l’Administration a conclu avec le Gouvernement du Canada un bail foncier de 60 ans (qui a été prolongé à 80 ans en 2013) et a assumé la responsabilité de la gestion, de l’exploitation et de l’expansion de l’Aéroport international Macdonald-Cartier d’Ottawa.

L’Administration est exonérée de l’impôt sur le revenu fédéral et provincial et de la taxe sur le capital de la province d’Ontario. L’Administration est domiciliée au Canada. L’adresse du siège social de l’Administration, qui est également son établissement principal, est la suivante : Bureau 2500, 1000 Airport Parkway Private, Ottawa (Ontario) K1V 9B4.

2. Base d’établissement et principales méthodes comptables

Les présents états financiers ont été approuvés par le Conseil d’administration en vue de leur publication le 24 février 2016.

Les états financiers et les montants figurant dans les notes annexes sont présentés en dollars canadiens, soit la monnaie fonctionnelle de l’Administration.

Les méthodes comptables décrites ci-dessous ont été appliquées de la même façon à toutes les périodes présentées dans les états financiers.

L’Administration établit ses états financiers conformément aux Normes internationales d’information financière (« IFRS »). Les présents états financiers ont été dressés selon la base du coût historique, sauf pour la réévaluation de certains actifs et passifs financiers à la juste valeur.

Trésorerie et équivalents de trésorerie

La trésorerie et les équivalents de trésorerie comprennent l’encaisse et les placements à court terme dont la durée initiale est d’au plus 90 jours. Les placements à court terme sont comptabilisés à la juste valeur.

Fournitures renouvelables

Les stocks de fournitures renouvelables sont évalués au plus faible du coût, déterminé au moyen de la méthode du premier entré, premier sorti, et de la valeur nette de réalisation, déterminée d’après le coût estimatif de remplacement.

Immobilisations corporelles

Les immobilisations corporelles sont comptabilisées au coût, déduction faite de l’aide gouvernementale, le cas échéant, et elles comprennent uniquement les dépenses engagées par l’Administration. Ces actifs seront rendus au gouvernement du Canada lorsque le bail foncier de l’Administration conclu avec le gouvernement du Canada viendra à échéance ou sera résilié. Les immobilisations corporelles ne tiennent pas compte du coût des installations qui étaient incluses dans le bail foncier initial auprès du gouvernement du Canada. Le coût tient toutefois compte des coûts d’emprunt marginaux engagés durant la période de construction des immobilisations corporelles.

L’Administration ventile le montant initialement comptabilisé pour une immobilisation corporelle entre ses parties significatives et amortit séparément chacune de ces parties lorsque le coût de la partie est significatif par rapport au coût total de l’immobilisation corporelle et que sa durée d’utilité diffère de celle de l’immobilisation corporelle. Les valeurs résiduelles, le mode d’amortissement et la durée d’utilité estimée des actifs sont revus tous les ans et ajustés au besoin.

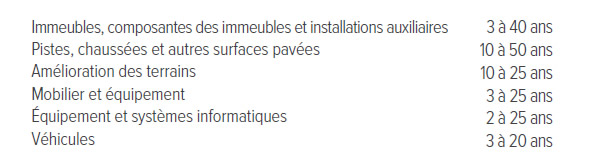

L’amortissement est calculé selon le mode linéaire sur la durée d’utilité de chaque actif et des parties qui le composent, comme suit :

Les constructions en cours sont comptabilisées au coût et sont virées aux immeubles et installations auxiliaires ou aux autres catégories d’actifs, selon le cas, lorsque le projet est achevé et que l’actif est prêt à être mis en service, ou sont sorties de l’état de la situation financière si, en raison d’un changement de circonstance, la direction ne s’attend pas à ce que le projet soit achevé. L’amortissement des actifs en construction commence uniquement lorsqu’ils sont prêts à être mis en service.

La valeur comptable d’une immobilisation corporelle est décomptabilisée à sa cession ou lorsqu’aucun avantage économique futur n’est attendu de son utilisation. Le profit ou la perte découlant de la décomptabilisation (qui correspond à la différence entre le produit net de la cession et la valeur comptable de l’immobilisation) est comptabilisé à titre d’ajustement de la dotation aux amortissements au moment où l’immobilisation est décomptabilisée.

Coûts d’emprunt

Les coûts d’emprunt sont inscrits à l’actif durant la phase de construction des actifs qualifiés, c’est-à-dire les actifs qui exigent une longue période de préparation avant de pouvoir être utilisés. Le taux de capitalisation correspond au coût moyen pondéré du capital des emprunts en cours de la période, à l’exclusion des emprunts contractés précisément dans le but d’obtenir un actif. Tous les autres coûts d’emprunt sont inclus dans les charges d’intérêts sur une base nette à l’état du résultat net et du résultat global de la période où ils sont engagés.

Dépréciation d’actifs non financiers

Les immobilisations corporelles et autres actifs sont soumis à un test de dépréciation au niveau de l’unité génératrice de trésorerie lorsque des changements de faits et circonstances indiquent que leur valeur comptable pourrait ne pas être recouvrable et, dans le cas des actifs à durée d’utilité indéterminée, au moins une fois l’an. Une unité génératrice de trésorerie est le plus petit groupe d’actifs qui génère des entrées de trésorerie résultant de son utilisation continue qui sont largement indépendantes de celles générées par d’autres actifs ou groupes d’actifs. Une perte de valeur est constatée lorsque la valeur comptable des actifs composant l’unité génératrice de trésorerie excède la valeur recouvrable de celle-ci.

En raison du modèle économique de l’Administration, qui repose sur la prestation de services au public voyageur, on considère qu’aucun des actifs de l’Administration ne génère d’entrées de trésorerie qui soient largement indépendantes de celles générées par les autres actifs et passifs de l’Administration. Les actifs sont plutôt considérés comme faisant partie d’une seule et même unité génératrice de trésorerie. De plus, la capacité non réglementée de l’Administration à augmenter les tarifs et les frais au besoin, pour être en mesure de s’acquitter de ses obligations, atténue le risque de perte de valeur.

Frais de financement différés

Les coûts de transaction relatifs à l’émission de dette à long terme, y compris les honoraires de prise ferme, les honoraires de professionnels, les frais de résiliation de swaps de taux d’intérêt et les escomptes sur obligations, sont différés et amortis selon la méthode du taux d’intérêt effectif sur la durée de l’emprunt connexe. Selon cette méthode, l’amortissement est comptabilisé sur toute la durée de l’emprunt à un taux constant appliqué à la valeur comptable nette du titre d’emprunt. L’amortissement est inclus dans les charges d’intérêts. Les frais de financement différés sont portés en réduction de la valeur comptable de la dette à long terme visée.

Contrats de location

Les contrats de location et les autres accords conclus relativement à l’utilisation d’un actif sont classés soit comme des contrats de location-financement, soit comme des contrats de location simple.

L’Administration à titre de preneur à bail – Exception faite du bail foncier, l’Administration ne conclut généralement des contrats de location simple que pour de petits appareils, comme des photocopieuses et des imprimantes. Comme ces contrats de location sont classés à titre de contrats de location simple, les paiements sont amortis selon le mode linéaire sur la durée du contrat de location.

Le loyer imposé aux termes du bail foncier conclu avec le Gouvernement du Canada est calculé en fonction des produits de l’aéroport pour l’exercice, comme il est précisé dans le bail. Par conséquent, ce loyer est considéré comme un loyer conditionnel, et la charge de loyer foncier est comptabilisée à titre de contrat de location simple à l’état du résultat net et du résultat global.

L’Administration à titre de bailleur – L’Administration sous-loue des terrains et des locaux à d’autres entités aux termes de contrats de location simple. Les revenus locatifs tirés de ces contrats de location simple sont comptabilisés en résultat selon le mode linéaire sur la durée du contrat de location.

Comptabilisation des produits

Les redevances d’atterrissage et d’aérogare et les revenus de stationnement sont comptabilisés lorsque les installations de l’aéroport sont utilisées. L’Administration a établi un programme d’avantages incitatifs aux compagnies aériennes offrant des vols vers de nouvelles destinations pour une durée d’au moins un an, tels qu’un congé de redevances d’atterrissage. Les obligations au titre de ces avantages incitatifs sont comptabilisées en réduction des produits jusqu’à leur expiration.

Les produits tirés des concessions sont comptabilisés selon la méthode de la comptabilité d’engagement et sont calculés en pourcentage des ventes déclarées par les concessionnaires, sous réserve de garanties minimales annuelles.

Les revenus locatifs sont comptabilisés sur la durée respective des baux, des licences et des permis. Les incitatifs à la prise à bail liés aux locaux loués, y compris la valeur des périodes de loyer gratuit, sont différés et amortis selon le mode linéaire sur la durée du contrat de location et sont comptabilisés en réduction des revenus locatifs.

Les produits tirés des frais d’amélioration aéroportuaire (« FAA »), déduction faite des frais d’administration liés aux activités aériennes, sont comptabilisés lors de l’embarquement des passagers au moyen de l’information obtenue des transporteurs aériens après l’embarquement des passagers, ainsi que d’après l’expérience passée en ce qui a trait au pourcentage des passagers en transit et exclus. Selon un accord conclu avec les compagnies aériennes, les FAA sont inclus dans le prix du billet d’avion et sont versés à l’Administration sur une base estimative, déduction faite des frais de recouvrement des transporteurs, le premier du mois suivant le mois d’embarquement des passagers. Le règlement définitif fondé sur le nombre réel de passagers a lieu à la fin du mois suivant le mois d’embarquement des passagers.

Régime de retraite et autres avantages postérieurs à l’emploi

L’Administration comptabilise ses obligations au titre du régime de retraite et des autres avantages postérieurs à l’emploi à mesure que les membres du personnel rendent les services qui donnent droit aux prestations. Les coûts de ces régimes sont déterminés par calculs actuariels au moyen de la méthode des unités de crédit projetées, sur la durée du service. Ce calcul reflète la meilleure estimation de la direction, au début de chaque exercice, du taux de croissance attendu des salaires et de divers autres facteurs, notamment les taux de mortalité, de cessation d’emploi et de départ à la retraite et l’évolution prévue des coûts des soins de santé. Pour calculer le coût financier net des obligations au titre des prestations de retraite, déduction faite des actifs du régime, ces actifs sont évalués à la juste valeur.

Le passif au titre des avantages postérieurs à l’emploi inscrit à l’état de la situation financière représente la valeur actualisée de l’obligation au titre des prestations définies à la date de clôture, moins la juste valeur des actifs du régime. L’obligation au titre des prestations constituées est actualisée au moyen du taux d’intérêt du marché s’appliquant à la date d’évaluation à des titres d’emprunt de sociétés assortis d’une notation élevée dont les modalités sont similaires à celles du passif du régime de retraite connexe.

La charge de retraite liée au régime à prestations définies comprend le coût des services rendus au cours de l’exercice et le coût financier net des obligations découlant du régime de retraite, déduction faite des actifs du régime, calculés au moyen du taux d’intérêt du marché s’appliquant à des titres d’emprunt de sociétés assortis d’une notation élevée, comme il a été déterminé pour la date de clôture de l’exercice précédent. Le coût des services passés est comptabilisé immédiatement en résultat. La charge de retraite est incluse dans les salaires et avantages sociaux à l’état du résultat net et du résultat global.

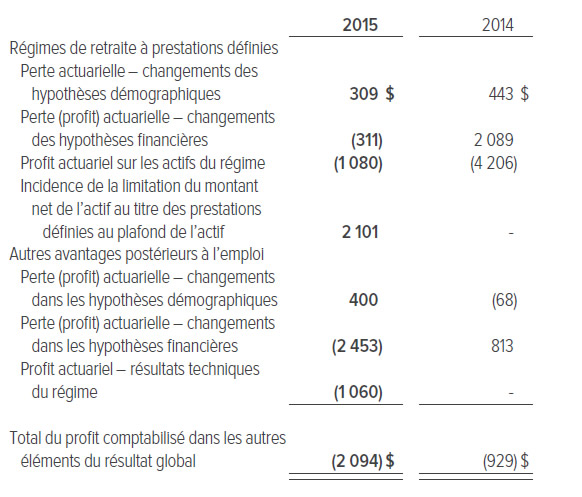

Les profits et pertes actuariels (c.-à-d. les profits ou les pertes actuariels qui correspondent aux écarts entre les résultats réels et les résultats prévus établis au moyen d’hypothèses formulées au début de chaque exercice pour déterminer le coût et les passifs de ces régimes) et l’incidence du plafond de l’actif sont comptabilisés en totalité comme une réévaluation des régimes à prestations définies dans la période au cours de laquelle ils se produisent et sont inscrits dans le résultat global, sans reclassement subséquent à l’état du résultat net et du résultat global.

La charge de retraite liée au régime à prestations définies est comptabilisée lorsque les prestations sont gagnées par les membres du personnel couverts par le régime.

Avantages du personnel autres que les avantages postérieurs à la retraite

L’Administration comptabilise la charge liée aux salaires, aux primes et aux absences rémunérées, comme les congés de maladie et les congés payés, à titre d’avantages à court terme dans la période durant laquelle le membre du personnel rend les services. Les coûts liés aux régimes de soins médicaux, de soins dentaires et d’assurance-vie sont comptabilisés dans la période durant laquelle les dépenses sont engagées. Les passifs relatifs à ces avantages ne sont pas actualisés en raison de leur échéance rapprochée.

Contrats déficitaires

Les obligations actuelles découlant de contrats déficitaires sont constatées et évaluées comme des provisions. Un contrat déficitaire est un contrat pour lequel les coûts inévitables pour satisfaire aux obligations contractuelles sont supérieurs aux avantages économiques attendus du contrat.

À l’heure actuelle, l’Administration n’a aucun contrat en vigueur qui soit désigné comme contrat déficitaire.

Incertitude relative aux estimations et jugements critiques

L’établissement d’états financiers exige que la direction formule des estimations et des hypothèses qui ont une incidence sur les montants comptabilisés des actifs, des passifs, des engagements et des éventualités à la date des états financiers, ainsi que sur les montants comptabilisés des produits et des charges pour la période de présentation de l’information financière. Les estimations comptables et les hypothèses y afférentes sont établies à la lumière des résultats passés et en fonction d’autres facteurs qui sont considérés comme pertinents. Ces estimations et hypothèses comptables sont revues régulièrement. Les résultats réels pourraient toutefois différer fortement des estimations. Les ajustements, s’il en est, seront portés dans l’état du résultat net de la période de règlement ou de la période touchée par la révision et les périodes futures, si la révision a des répercussions à la fois sur la période courante et les périodes futures.

Les jugements critiques et les principales estimations et hypothèses portent notamment sur les durées d’utilité des immobilisations corporelles, les ajustements découlant de réévaluations, y compris les corrections pour créances irrécouvrables, le coût des avantages futurs du personnel et les provisions pour éventualités.

Recouvrabilité des créances clients – L’Administration établit un compte général de correction de valeur pour les créances irrécouvrables, dont le montant est établi à la lumière d’une évaluation par la direction de la probabilité de recouvrement de chaque créance d’après la solvabilité du client, ainsi qu’à la lumière d’une analyse des tendances économiques courantes, de la vigueur du secteur d’activité en général et de l’historique en matière de créances irrécouvrables.

Durées d’utilité des immobilisations corporelles – Un jugement critique est exercé pour déterminer les taux d’amortissement ainsi que les durées d’utilité et les valeurs résiduelles des actifs qui ont une incidence sur la dotation aux amortissements.

Coût des avantages futurs du personnel – L’Administration comptabilise les prestations de retraite et les autres avantages postérieurs à l’emploi selon les données actuarielles que lui fournissent ses actuaires indépendants. Les évaluations actuarielles se fondent sur des facteurs statistiques et sur d’autres facteurs afin de prévoir les événements futurs. Ces facteurs incluent les taux d’actualisation et les hypothèses actuarielles clés, telles que le taux de croissance attendue des salaires, l’âge de départ à la retraite prévu et les taux de mortalité.

Provisions pour éventualités – Ces provisions sont comptabilisées lorsque l’Administration a une obligation actuelle, juridique ou implicite, résultant d’événements passés, qu’il est plus probable qu’improbable qu’une sortie de ressources sera nécessaire pour éteindre l’obligation et que le montant peut être évalué de façon fiable.

Instruments financiers

Les actifs financiers de l’Administration, y compris la trésorerie et les équivalents de trésorerie, les créances clients, les acomptes (inclus avec les charges payées d’avance), le fonds de réserve pour le service de la dette et le fonds d’amortissement, sont classés comme des prêts et créances. Par conséquent, ils sont comptabilisés au coût amorti, lequel avoisine la juste valeur.

Les passifs financiers de l’Administration, y compris la dette bancaire, les dettes d’exploitation et charges à payer ainsi que la dette à long terme, sont classés à titre d’autres passifs et sont comptabilisés au coût amorti.

Résultat global

Le résultat global correspond au résultat net, auquel on additionne ou duquel on soustrait les autres éléments du résultat global. Les autres éléments du résultat global comprennent les écarts actuariels liés au régime de retraite et aux autres avantages postérieurs à l’emploi de l’Administration. Les autres éléments du résultat global sont cumulés dans une composante distincte des capitaux propres appelée « cumul des autres éléments du résultat global ».

Changements de méthodes comptables à venir

IAS 17 cherche à améliorer le traitement comptable actuel des contrats de location en instaurant une approche plus cohérente avec la définition des actifs et des passifs dans le cadre conceptuel. Un preneur sera tenu de comptabiliser un actif et un passif au titre des droits et des obligations découlant d’un contrat de location. La norme révisée s’applique aux exercices ouverts à compter du 1er janvier 2019. L’Administration poursuit l’évaluation de l’incidence d’IAS 17.

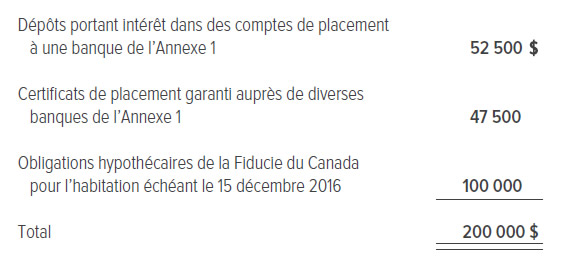

3. Placements dans le fonds d’amortissement

(les montants présentés dans les tableaux sont en milliers de dollars)

Le 9 juin 2015, l’Administration a conclu l’émission de 300,0 millions de dollars d’obligations-recettes décroissantes de série E (voir la note 8). Du produit net tiré de ce placement, 200,0 millions de dollars ont été placés dans un fonds distinct maintenu par le fiduciaire et ils ont été investis conformément à la politique en matière de placement du conseil. Ce placement servira à rembourser les obligations-recettes décroissantes de série D de l’Administration échéant le 2 mai 2017.

Au 31 décembre 2015, le fonds d’amortissement se composait des éléments suivants :

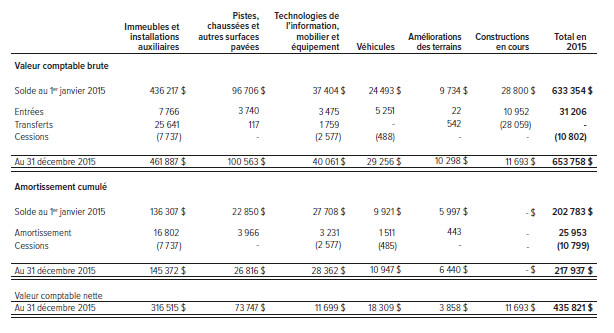

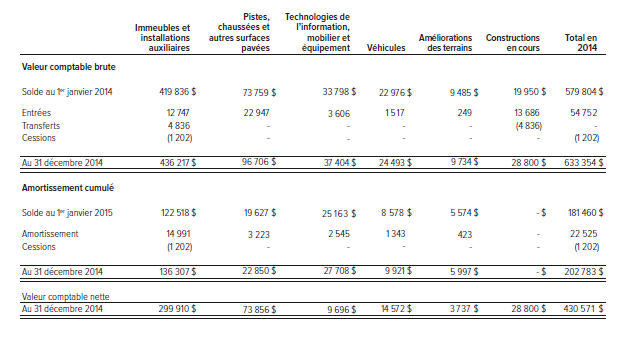

4. Immobilisations corporelles

(les montants présentés dans les tableaux sont en milliers de dollars)

5. Autres actifs

(les montants présentés dans les tableaux sont en milliers de dollars)

Quote-part du produit futur lié au 4160, Riverside Drive

Aux termes d’un accord signé le 27 mai 1999, l’Administration a convenu d’aider la municipalité régionale d’Ottawa-Carleton (devenue la Ville d’Ottawa) à acquérir des terrains connus sous la désignation civique de 4160, Riverside Drive, en accordant à la Ville d’Ottawa 50,0 % des fonds requis pour son acquisition. En retour, la Ville a convenu d’établir des restrictions quant à l’utilisation des terrains afin de s’assurer que leur utilisation éventuelle soit compatible avec les activités de l’Administration. De plus, l’Administration recevra 50,0 % du produit net futur provenant de la vente, du transfert, de la location ou de tout acte de transport des terrains, le cas échéant.

Améliorations locatives et incitatifs à la prise à bail

En 2011, l’Administration a conclu avec un sous-locataire un bail à long terme qui prévoit une période de loyer gratuit de trois ans et offre au locataire, en guise d’incitatif à la prise à bail, un paiement de 1,5 million de dollars destiné à couvrir les coûts liés à l’aménagement des infrastructures de services publics et à d’autres améliorations du site. Les incitatifs à la prise à bail liés aux locaux loués, y compris la valeur des périodes de loyer gratuit, sont différés et amortis selon le mode linéaire sur la durée du bail visé et comptabilisés en réduction des revenus locatifs. La valeur de ces incitatifs à la prise à bail est comptabilisée comme une réduction des loyers durant les 20 premières années du bail, dont la durée est de 47 ans.

6. Facilités de crédit

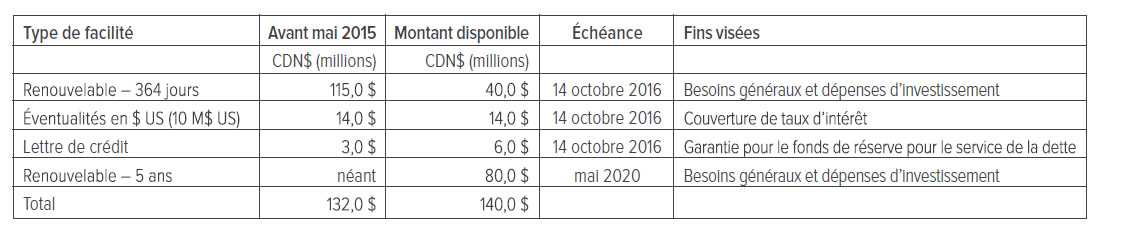

L’Administration maintient un accès à des facilités de crédit fermes d’un montant global de 140,0 millions de dollars (132,0 millions de dollars avant mai 2015) auprès de deux banques canadiennes. En mai 2015, certaines des facilités de crédit ont fait l’objet de renégociations en prévision du financement des obligations de série E. Les facilités de crédit ont été augmentées afin de rendre compte de manière plus fidèle des besoins de financement actuels de l’Administration. Les facilités de crédit de 364 jours qui sont échues le 17 octobre 2015 ont été prolongées d’une autre période de 364 jours jusqu’au 14 octobre 2016. Ces facilités de crédit sont garanties en vertu de l’acte de fiducie globale (voir la note 8) et les prélèvements aux termes de ces facilités peuvent être effectués au moyen de découverts, d’emprunts au taux préférentiel ou d’acceptations bancaires. La dette aux termes de ces facilités porte intérêt à des taux qui suivent le taux préférentiel du prêteur et les taux des acceptations bancaires, le cas échéant.

Le tableau ci-après présente un sommaire des montants disponibles aux termes de chacune de ces facilités de crédit, ainsi que les dates d’échéance et les fins visées.

Au 31 décembre 2015, 13,2 millions de dollars de ces facilités renouvelables avaient été attribués au fonds de réserve pour l’exploitation et l’entretien (voir la note 8).

Pour satisfaire aux exigences du Fonds de réserve pour le service de la dette visant les obligations de série E, 5,9 millions de dollars de la facilité de crédit de l’Administration ont été attribués à une lettre de crédit de soutien irrévocable en faveur du fiduciaire.

Au 31 décembre 2014, la dette bancaire contractée en vertu de ces facilités de crédit portait intérêt à un taux moyen de 1,77 %.

7. Gestion du capital

L’Administration est une société sans capital-actions constituée en vertu de la Loi canadienne sur les organisations à but non lucratif et, à ce titre, tous ses bénéfices sont conservés et réinvestis dans l’exploitation et le développement de l’aéroport. Par conséquent, les seules sources de capital dont dispose l’Administration pour financer l’exploitation et le développement de l’aéroport sont la dette bancaire, la dette à long terme et les résultats cumulés inscrits à l’état de la situation financière sous « Résultats non distribués ».

L’Administration contracte des emprunts, notamment sous forme de dette bancaire et de dette à long terme, pour financer le développement de l’aéroport. Elle le fait jusqu’à concurrence du montant qu’elle considère comme raisonnable, à la lumière des produits qu’elle tire des FAA, et en vue de maintenir des ratios de couverture du service de la dette et de la dette à long terme par ratio d’embarquement des passagers. Ces ratios de couverture représentent la limite que l’Administration s’est fixée quant aux dépenses qu’elle peut engager à l’égard des projets de développement d’envergure de l’aéroport, tels que ses programmes majeurs de construction d’infrastructures.

L’Administration gère de manière avisée ses tarifs et ses charges liés à l’aéronautique, de même que ses autres frais, en vue d’assurer la continuité de son exploitation et de maintenir une structure du capital prudente. L’Administration modifie ces tarifs dans le but de s’ajuster à la conjoncture économique et de s’assurer de dégager un bénéfice net suffisant pour satisfaire à ses exigences courantes en matière de couverture de la dette.

Bien qu’elle ne soit pas assujettie à des exigences en matière de capital imposées par une autorité de réglementation, l’Administration gère son capital de façon à respecter les clauses restrictives de l’acte de fiducie globale [voir la note 8a)] et de manière à ne pas nuire à ses notations de crédit et à continuer de jouir du meilleur accès possible à du financement à coût raisonnable.

8. Dette à long terme

(les montants présentés dans les tableaux sont en milliers de dollars)

(a) Émission d’obligations

En mai 2002, l’Administration a réalisé sa première émission d’obligations-recettes, d’un montant de 270,0 millions de dollars, en deux séries, soit les obligations-recettes de série A à 5,64 % d’un montant de 120,0 millions de dollars, qui viennent à échéance le 25 mai 2007, et les obligations-recettes de série B à 6,973 % d’un montant de 150,0 millions de dollars, qui viennent à échéance le 25 mai 2032. En mai 2007,l’Administration a réalisé une émission d’obligations-recettes de 200,0 millions de dollars, notamment pour refinancer les obligations recettes de série A qui ont été remboursées le 25 mai 2007. Les obligations recettes de 200,0 millions de dollars, qui sont des obligations-recettes de série D à 4,733 % échéant le 2 mai 2017, et le fonds d’amortissement ont été mis de côté au 31 décembre 2015 aux fins du remboursement de l’encours (voir les obligations de série E ciaprès).

Le 9 juin 2015, l’Administration a conclu une émission d’obligations-recettes décroissantes d’un montant de 300,0 millions de dollars portant intérêt à 3,933 % et échéant le 9 juin 2045. Une partie du produit net tiré de ce placement a été utilisée pour le préfinancement du remboursement des obligations de série D par le biais d’un dépôt de 200,0 millions de dollars dans un fonds distinct détenu par le fiduciaire (voir la note 3). Avant la clôture du placement, l’Administration a conclu un contrat à terme sur obligations en vue de se protéger contre les fluctuations des taux d’intérêt; ce contrat a donné lieu à la comptabilisation d’un profit de 1,6 million de dollars. L’Administration ayant choisi de ne pas appliquer la comptabilité de couverture à ce contrat, le profit a été comptabilisé dans l’état du résultat net et du résultat global de l’exercice.

Les obligations sont rachetables, en totalité ou en partie, au gré de l’Administration, en tout temps ou, dans le cas des obligations de série E, jusqu’à six mois avant la date d’échéance, au versement du montant le plus élevé entre i) le solde du montant en capital total à recevoir sur les obligations à racheter, et ii) la valeur qui donnerait lieu à un taux de rendement jusqu’à l’échéance équivalant à celui d’une obligation du gouvernement du Canada ayant une échéance équivalente, majoré d’une prime. La prime est de 0,24 % pour les obligations de série B, de 0,14 % pour les obligations de série D et de 0,42% pour les obligations de série E. Si les obligations de série E sont rachetées dans un délai de six mois avant la date d’échéance, les obligations de série E seront rachetables à un prix équivalant à 100,0 % du montant en capital non remboursé, plus les intérêts courus et impayés.

Le produit net de ces placements a servi à financer les programmes de construction d’infrastructures de l’Administration ainsi que ses besoins généraux, qui comprenaient le refinancement de la dette bancaire existante contractée par l’Administration dans le cadre de ces programmes de construction et le financement du Fonds de réserve pour le service de la dette.

Aux termes de l’Acte de fiducie globale conclu par l’Administration dans le cadre de l’émission obligataire initiale de mai 2002, toutes les obligations émises sont des obligations directes de l’Administration qui sont de rang égal à tous les autres titres d’emprunt émis. La totalité des titres d’emprunt, y compris les emprunts contractés en vertu des facilités de crédit bancaire, sont garantis, aux termes de l’Acte de fiducie globale, par une cession des produits et des créances clients, par un droit de sûreté sur les liquidités du Fonds de réserve et sur certains comptes de l’Administration, par un droit de sûreté sur les contrats de location, les concessions et les autres contrats productifs, et par une hypothèque non enregistrée visant l’intérêt à bail que détient l’Administration dans les terrains de l’aéroport.

L’Administration n’est pas réglementée quant à son droit de majorer les tarifs et les frais, au besoin, afin de s’acquitter de ses obligations. En vertu de l’Acte de fiducie globale, l’Administration est tenue de prendre les mesures nécessaires, ce qui inclut une augmentation des tarifs, si elle prévoit que son ratio de couverture du service de la dette pourrait tomber sous la barre du 1,0. Si l’Administration ne respecte pas ce ratio financier durant un exercice donné, elle ne sera pas en cas de défaut aux termes de l’Acte de fiducie globale à la condition qu’elle le respecte pour l’exercice suivant.

Conformément aux modalités de l’Acte de fiducie globale, l’Administration doit établir et maintenir auprès d’un fiduciaire un Fonds de réserve pour le service de la dette correspondant aux obligations au titre du service de la dette sur six mois sous forme de trésorerie, de placements admissibles ou de lettres de crédit. Au 31 décembre 2015, le fonds de réserve pour le service de la dette comprenait un solde en trésorerie et des placements admissibles de 11,2 millions de dollars. En outre, pour satisfaire aux exigences du fonds de réserve pour le service de la dette visant les obligations de série E, 5,9 millions de dollars prélevés aux termes des facilités de crédit de l’Administration ont été attribués à une lettre de crédit de soutien irrévocable en faveur du fiduciaire. Ces fonds en fiducie sont détenus au profit des titulaires des obligations et ne peuvent être utilisés que pour les fins prévues dans l’Acte de fiducie globale. De plus, l’Administration doit maintenir un fonds de réserve pour l’exploitation et l’entretien d’un montant équivalant à 25,0 % du total des charges d’exploitation et des frais d’entretien de l’exercice précédent (soit environ 13,2 millions de dollars pour l’exercice 2015, selon les dépenses de l’exercice 2014). L’Administration a satisfait à la condition relative au fonds de réserve pour l’exploitation et l’entretien au moyen du montant inutilisé de la facilité de crédit ferme (voir la note 6).

Au 31 décembre 2015, l’Administration respectait toutes les exigences liées à ses facilités de crédit, y compris les dispositions de l’Acte de fiducie globale se rapportant aux fonds de réserve, aux flux financiers et à la clause relative aux tarifs.

(b) Le 16 juillet 2003, le ministre des Transports a annoncé un allègement des loyers à court terme pour les aéroports. En vertu de ce programme, l’Administration avait la possibilité de différer environ 10,0 % de son loyer pour la période de deux ans débutant le 1er juillet 2003 (soit un total de 2,3 millions de dollars). Le montant différé devra être remboursé, sans intérêts, sur une période de 10 ans commençant le 1er janvier 2006 et se terminant le 31 décembre 2015. Comme il s’agit d’un report de loyer, et non d’une réduction permanente, le montant total des loyers a été comptabilisé comme un passif.

(c) Charges d’intérêts (montant net)

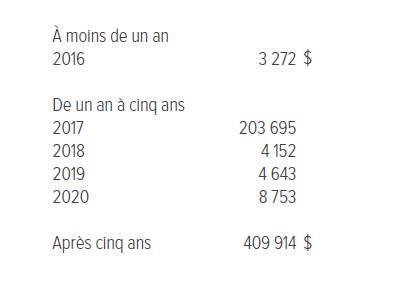

(d) Les versements annuels de capital futurs exigibles au titre de la dette à long terme s’établissent comme suit :

(e) Frais de financement différés

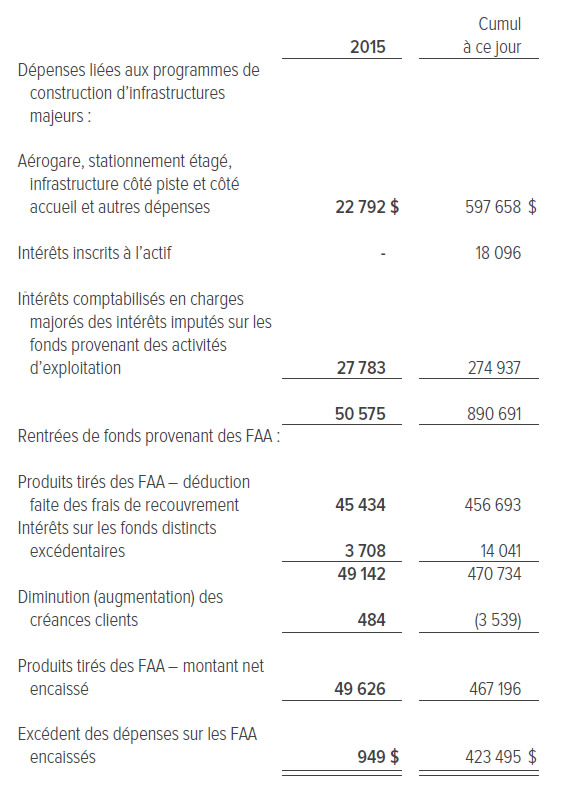

9. Frais d’amélioration aéroportuaire

(les montants présentés dans les tableaux sont en milliers de dollars)

Les frais d’amélioration aéroportuaire (FAA) sont perçus par les compagnies aériennes en vertu d’un accord entre l’Administration, l’Association du transport aérien du Canada et les compagnies aériennes desservant l’aéroport. Selon cet accord, les produits tirés des FAA ne peuvent être utilisés que pour payer les dépenses d’investissement et les frais de financement se rapportant au développement d’infrastructures aéroportuaires majeures. Les produits tirés des FAA sont comptabilisés déduction faite des frais de recouvrement de 6,0 % imputés par les compagnies aériennes, d’un montant de 2,9 millions de dollars (2,8 millions de dollars en 2014).

Les FAA continueront d’être perçus jusqu’à ce que l’excédent cumulatif des dépenses sur les FAA encaissés soit ramené à zéro.

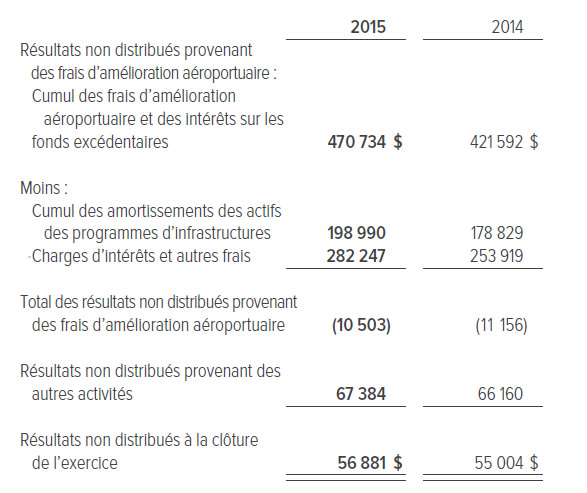

Aux 31 décembre, les résultats non distribués de l’Administration se composaient de ce qui suit :

10. Régime de retraite et avantages postérieurs au départ à la retraite

(les montants présentés dans les tableaux sont en milliers de dollars)

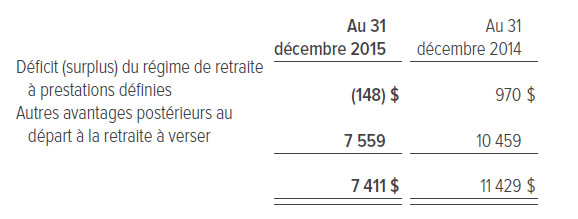

Le passif au titre des avantages postérieurs au départ à la retraite inclus dans le passif à long terme à l’état de la situation financière se présente comme suit :

L’Administration est le promoteur d’un régime de retraite qu’elle finance au profit des membres de son personnel et qui comprend une composante à prestations définies et une composante à cotisations définies.

Dans le cadre du régime à cotisations définies, l’Administration verse, dans une entité indépendante, des cotisations fixes correspondant aux cotisations de certains employés. L’Administration n’a aucune obligation juridique ou implicite de verser des cotisations supplémentaires une fois que les cotisations fixes sont payées.

Le régime de retraite à prestations définies est destiné aux membres du personnel qui étaient à l’emploi de l’Administration à la date du transfert et qui étaient responsables pour Transports Canada, au 31 janvier 1997, de la gestion, de l’exploitation et du développement de l’Aéroport international Macdonald-Cartier d’Ottawa (voir la note 1), y compris les anciens employés de Transports Canada, dont la plupart ont choisi de transférer leurs droits acquis dans le Régime de pensions de retraite de la fonction publique au régime de retraite de l’Administration. Les prestations de retraite payables selon la composante à prestations définies du régime sont établies en fonction du nombre d’années de service du membre du personnel et de la moyenne des salaires les plus élevés de six années consécutives de fin de carrière, jusqu’à concurrence du maximum autorisé par la loi. Les prestations sont indexées chaque année afin de refléter l’augmentation de l’indice des prix à la consommation, jusqu’à un maximum de 8,0 % pour n’importe quelle année.

Les coûts du régime de retraite sont portés en résultat lorsque les services sont rendus, d’après une évaluation actuarielle de l’obligation.

En plus des prestations du régime de retraite, l’Administration offre d’autres avantages de retraite à certains membres du personnel, telles que l’assurance-santé et des versements forfaitaires au moment de la retraite ou de la cessation d’emploi. L’Administration comptabilise le coût de ces avantages futurs à mesure que les membres du personnel rendent les services, d’après une évaluation actuarielle. Ce régime n’est pas capitalisé.

Au moment de la dernière évaluation actuarielle du régime, réalisée en date du 31 décembre 2014 et déposée en juin 2015, comme l’exige la loi, le régime présentait un déficit de 1 761 000 $ sur une base de capitalisation (principe de continuité d’exploitation) en présumant un taux d’actualisation de 4,25% (4 258 800 $ au 31 décembre 2013 en présumant un taux d’actualisation de 5,0 %). Ce montant diffère du montant présenté ci-dessous, du fait que l’obligation est calculée au moyen d’un taux d’actualisation qui représente le taux de rendement à long terme attendu des actifs du régime. Aux fins comptables, cette obligation est calculée au moyen d’un taux d’intérêt qui reflète les taux du marché pour des titres d’emprunt assortis d’une notation élevée dont les flux de trésorerie correspondent aux moments et aux montants des versements prévus des prestations.

La Loi sur les normes de prestations de pension de 1985 exige qu’une analyse de solvabilité du régime soit faite pour déterminer quelle serait la situation financière du régime (approche de solvabilité) s’il prenait fin à la date de l’évaluation en raison de l’insolvabilité du promoteur ou de la décision d’y mettre fin. Au 31 décembre 2014, le régime présentait un déficit selon l’approche de solvabilité d’un montant de 11 591 500 $ (11 520 800 $ au 31 décembre 2013), avant la prise en compte de la valeur actualisée des paiements additionnels de solvabilité exigés par la Loi. En 2015, l’Administration a dû verser des paiements additionnels de solvabilité totalisant 2 318 300 $ (2 520 000 $ en 2014) pour financer ce déficit.

La prochaine évaluation actuarielle requise du régime de retraite à prestations définies en date du 31 décembre 2015 devrait être réalisée et déposée au plus tard en juin 2016. La situation de capitalisation du régime et les paiements de solvabilité exigés en vertu de la Loi sur les normes de prestations de pension de 1985 sont exposés aux fluctuations des taux d’intérêt. Il est prévu qu’une fois l’évaluation actuarielle réalisée, les paiements additionnels de solvabilité exigés pour 2016 seront d’environ 2 318 000 $ (2 318 300 $ en 2015). De plus, l’Administration prévoit verser un montant d’environ 673 000 $ (642 000 $ en 2015) au titre de la cotisation pour services rendus en 2016 pour le volet à prestations définies du régime de retraite pour l’exercice clos le 31 décembre 2016.

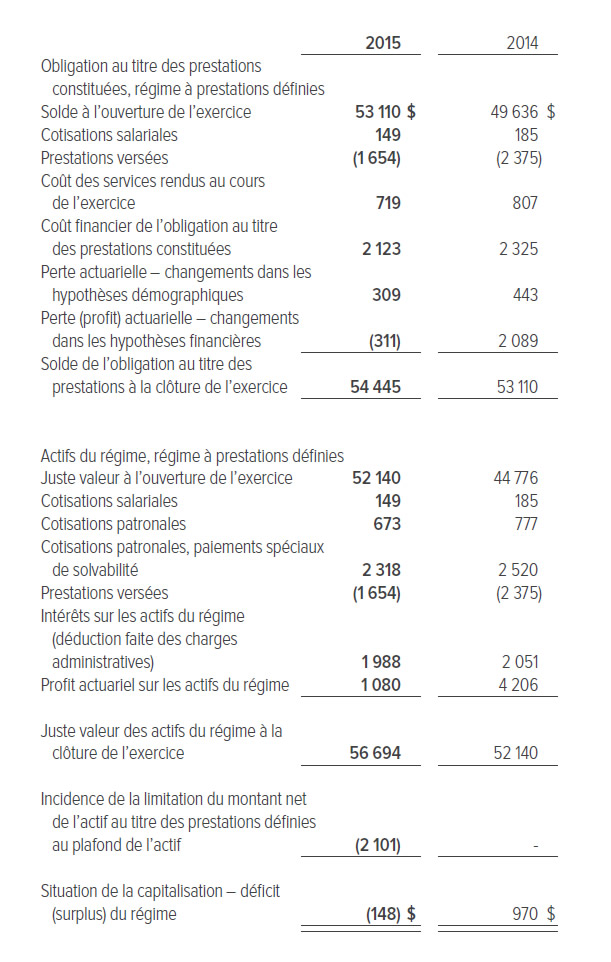

D’après la dernière analyse actuarielle des prestations du régime de retraite, réalisée en date du 31 décembre 2014 et extrapolée au 31 décembre 2015 par les actuaires de l’Administration, la situation estimative du régime de retraite à prestations définies se présentait comme suit :

La charge nette liée au régime de retraite à prestations définies s’établissait comme suit pour les exercices clos les 31 décembre :

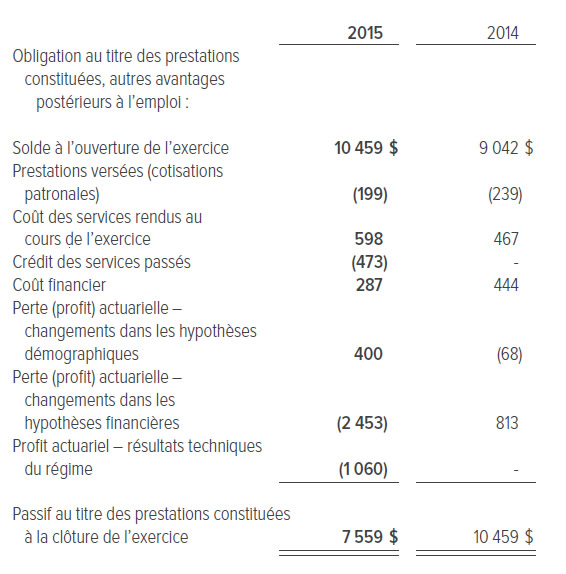

L’Administration offre, en plus de ses régimes de retraite, d’autres avantages postérieurs à l’emploi aux membres de son personnel. La situation des régimes d’autres avantages postérieurs à l’emploi se présentait comme suit aux 31 décembre :

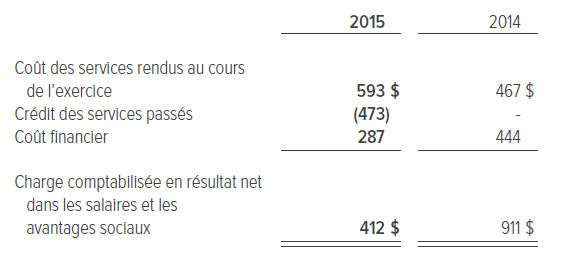

La charge nette liée aux autres avantages postérieurs à l’emploi s’établissait comme suit pour les exercices clos les 31 décembre :

Le montant comptabilisé au titre des régimes de retraite et des régimes d’autres avantages postérieurs à l’emploi dans les autres éléments du résultat global s’établissait comme suit pour les exercices clos les 31 décembre :

Les coûts liés au volet à prestations définies du régime de retraite et d’autres avantages postérieurs à l’emploi sont établis par calculs actuariels selon la méthode de répartition des prestations au prorata des services. Ce calcul reflète les meilleures estimations de la direction du rendement attendu des actifs des régimes, du taux de croissance des salaires et de divers autres facteurs, y compris le taux de mortalité, de cessation d’emploi et de départ à la retraite.

Les principales hypothèses économiques utilisées par les actuaires de l’Administration pour déterminer les obligations au titre des prestations constituées aux 31 décembre sont les suivantes :

Les régimes de retraite à prestations définies et les régimes d’autres avantages postérieurs à l’emploi de l’Administration sont soumis à un certain nombre de risques, dont l’inflation, le plus important étant toutefois le risque découlant des fluctuations des taux d’intérêt (taux d’actualisation). Les passifs des régimes de retraite à prestations définies sont calculés à des fins diverses au moyen des taux d’actualisation établis selon les rendements des obligations de sociétés. Lorsque les actifs des régimes ont un rendement inférieur à celui des obligations de sociétés, le déficit augmente. Une diminution du taux d’actualisation engendre une augmentation des passifs du régime, qui sera toutefois en partie neutralisée par une augmentation de la valeur des placements en obligations des régimes. Selon les hypothèses actuarielles utilisées dans l’évaluation des obligations au titre des régimes de retraite, une hausse de 1,0 % du taux d’actualisation entraînerait une diminution de 7,4 millions de dollars des obligations. Une baisse de 1,0 % du taux d’actualisation entraînerait une augmentation de 9,4 millions de dollars des obligations. D’après les calculs des actuaires de l’Administration pris en compte dans l’évaluation actuarielle au 31 décembre 2014, une baisse de 1,0% du taux d’actualisation entraînerait une augmentation de 12,6 millions de dollars du passif de solvabilité.

En plus du risque découlant des fluctuations des taux d’intérêt (taux d’actualisation) mentionné précédemment, les régimes de retraite de l’Administration sont soumis à d’autres risques. Compte tenu des hypothèses formulées plus haut, on estime qu’une augmentation de 1,0 % du taux d’inflation donnera lieu à une augmentation des obligations au titre des prestations définies de 8,4 millions de dollars, tandis qu’une diminution de 1,0 % du taux d’inflation donnera lieu à une diminution des obligations au titre des prestations définies de 6,8 millions de dollars. On estime en outre qu’une augmentation de 1,0 % de l’hypothèse liée aux salaires entraînerait une augmentation des obligations au titre des prestations définies de 0,6million de dollars. On estime qu’une augmentation de un an de l’espérance de vie entraînerait une augmentation des obligations au titre des prestations définies de 1,3 million de dollars et une augmentation des obligations au titre des autres avantages postérieurs à la retraite de 0,2 million de dollars. Une diminution de 1,0 % du taux d’actualisation donnerait lieu à une augmentation des obligations estimatives au titre des avantages postérieurs à la retraite d’environ 1,1 million de dollars, tandis qu’une augmentation de 1,0 % du taux d’actualisation donnerait lieu à une diminution de ces obligations de 0,8 million de dollars. Une augmentation de 1,0 % des coûts de soins de santé entraînerait une augmentation des obligations au titre des avantages postérieurs à la retraite d’environ 1,1 million de dollars.

Les régimes de retraite et d’avantages postérieurs à l’emploi de l’Administration consistent à verser des prestations pendant la durée de vie du participant. Une augmentation de l’espérance de vie donnera lieu à une augmentation des passifs des régimes. Cela s’avère particulièrement important, car une hausse de l’inflation donne lieu à une plus grande sensibilité aux changements dans l’espérance de vie. Les obligations de ces régimes au 31 décembre 2015 ont été estimées par les actuaires de l’Administration au moyen des tables de mortalité disponibles les plus récentes (Canadian Pensioner Mortality 2014 Combined Sector Mortality Table).

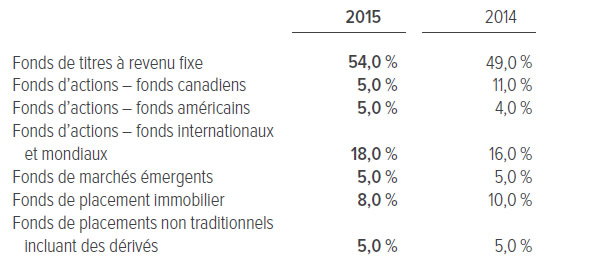

La politique d’investissement des fonds du régime de retraite à prestations définies a été révisée au début de 2012 pour adopter une approche plus prudente comportant moins de risques afin de mieux réagir aux fluctuations des obligations au titre des prestations constituées résultant des variations des taux d’intérêt. Selon cette stratégie, la proportion d’actifs (fonds de revenu fixe) correspondant aux obligations sera augmentée et la proportion d’actifs de croissance (fonds d’actions et autres fonds) sera réduite au fil du temps, à mesure que l’âge moyen des membres actifs et le ratio de solvabilité du régime augmenteront. Le ratio de solvabilité du régime fait l’objet d’une surveillance mensuelle par les actuaires du régime. Le régime à prestations définies est fermé. Au moment de l’évaluation actuarielle la plus récente réalisée en date du 31 décembre 2014, les 27 membres actifs avaient en moyenne 53 ans, tandis que les 54 membres à la retraite avaient en moyenne 66 ans.

La responsabilité de la gouvernance des régimes, dont la supervision de certains aspects comme les décisions de placement, incombe à l’Administration par l’entremise d’un comité de retraite. Ce dernier a nommé des experts indépendants d’expérience tels que des conseillers en placement, des gestionnaires de placement, des actuaires et un fiduciaire pour les actifs des régimes. Conformément à la politique d’investissement des fonds du régime de retraite à prestations définies, aux 31 décembre, les actifs non liquides et non courants du régime étaient investis dans des fonds maintenus par la Manuvie (anciennement, la Compagnie d’assurance Standard Life du Canada) et gérés par plusieurs gestionnaires de placement, comme suit :

Les cotisations de l’Administration au volet à cotisations définies du régime de retraite correspondent à un maximum de 8,0 % des gains bruts des membres du personnel pour correspondre aux cotisations salariales. L’information relative à ce volet se présente comme suit :

11. Instruments financiers

(les montants présentés dans les tableaux sont en milliers de dollars)

Justes valeurs

Aucun actif ou passif financier de l’Administration n’est reflété dans les états financiers à sa juste valeur (voir la note 2).

La dette à long terme de l’Administration, y compris les obligations-recettes en cours, est présentée dans les états financiers au coût amorti. Au 31 décembre 2015, la juste valeur estimée des obligations-recettes à long terme des séries B, D et E s’élevait respectivement à 179,2 millions de dollars, à 210,8 millions de dollars et à 297,5 millions de dollars (178,7 millions de dollars pour les obligations-recettes de série B et 215,5 millions de dollars pour les obligations-recettes de série D en 2014). La juste valeur des obligations est estimée en calculant la valeur actualisée des flux de trésorerie futurs d’après les taux d’intérêt de référence et les écarts de crédit pour des instruments similaires à la clôture de l’exercice.

Gestion des risques

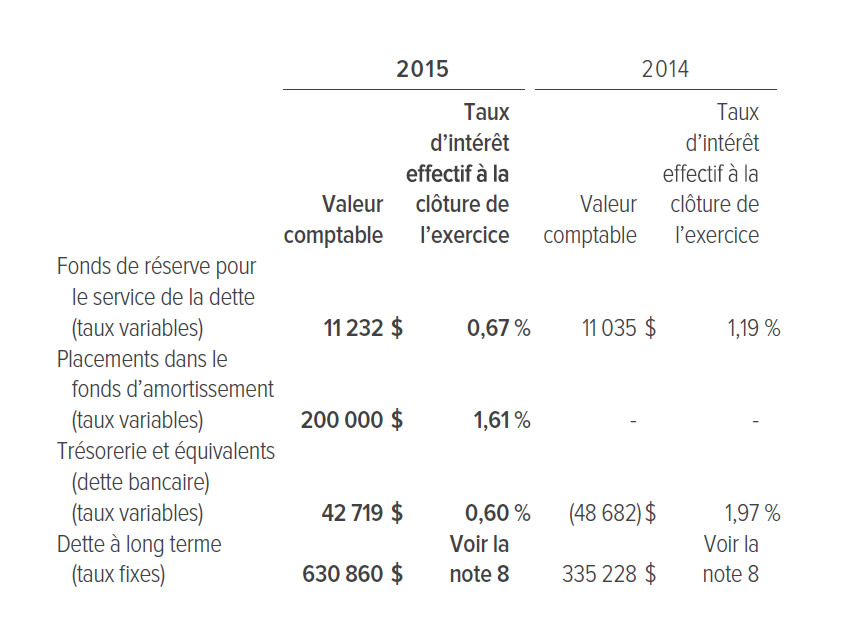

L’Administration est exposée à un certain nombre de risques en raison des instruments financiers inscrits à son état de la situation financière, lesquels peuvent influer sur la performance de son exploitation. Ces risques comprennent le risque de taux d’intérêt, le risque de liquidité, le risque de crédit et le risque de concentration. Les instruments financiers de l’Administration ne sont pas soumis au risque de change ni à l’autre risque de prix.

Risque de taux d’intérêt

Le risque de taux d’intérêt s’entend du risque que la juste valeur ou les flux de trésorerie futurs d’un instrument financier varient en raison des fluctuations des taux d’intérêt du marché.

Les instruments financiers présentés dans le tableau ci-dessous étaient exposés au risque de taux d’intérêt aux 31 décembre :

L’Administration a contracté une dette à long terme à taux fixe et, par conséquent, l’incidence des fluctuations des taux d’intérêt n’a aucun effet sur les versements d’intérêts tant que cette dette n’est pas refinancée. Les variations des taux d’intérêt de référence en vigueur et des écarts de crédit courants pourraient néanmoins avoir une incidence sur la juste valeur de cette dette. Le risque de taux d’intérêt le plus important auquel est exposée l’Administration provient de ses transactions d’emprunt et de refinancement futures prévues, lesquelles ne devraient toutefois pas avoir lieu dans un avenir rapproché.

De plus, la dette bancaire, la trésorerie et les équivalents de trésorerie ainsi que le fonds de réserve pour le service de la dette de l’Administration sont assortis de taux d’intérêt variables. La direction a la responsabilité de surveiller les taux d’intérêt qui s’appliquent à sa trésorerie et ses équivalents de trésorerie, ainsi qu’à son fonds de réserve pour le service de la dette. L’Administration investit de temps à autre ces fonds dans des acceptations bancaires à court terme autorisées par l’acte de fiducie globale, tout en maintenant des liquidités suffisantes pour pouvoir investir dans ses programmes de dépenses d’investissement. La direction est chargée de surveiller les taux d’intérêt qui s’appliquent à sa dette bancaire et fixe ces taux pour de courtes périodes allant jusqu’à 90 jours, selon les taux des acceptations bancaires.

Si les taux d’intérêt avaient augmenté ou diminué de 50 points de base (0,5 %) et que toutes les autres variables étaient demeurées constantes, y compris le calendrier des dépenses d’investissement de l’Administration, le résultat net de l’Administration pour l’exercice aurait augmenté ou diminué de 0,5 million de dollars en raison de l’exposition de l’Administration aux taux d’intérêt s’appliquant à ses actifs et à ses passifs à taux variable. La direction estime cependant que cette exposition n’est pas représentative de l’exposition durant l’exercice et que les produits d’intérêts ne sont pas essentiels aux activités de l’Administration, puisque ces actifs sont destinés à être réinvestis dans l’exploitation et le développement de l’aéroport, et non à générer des produits d’intérêts.

Risque de liquidité

L’Administration gère son risque de liquidité en conservant un montant suffisant de liquidités et de facilités de crédit, en mettant à jour et en révisant régulièrement, et chaque fois que cela s’avère nécessaire, les projections des flux de trésorerie pluriannuelles, et en s’efforçant de faire coïncider ses ententes de financement à long terme et ses besoins de liquidités. Grâce à son excellente notation, l’Administration peut avoir rapidement accès aux capitaux à long terme dont elle a besoin et dispose de facilités de crédit fermes consenties par deux banques canadiennes.

L’Administration n’est pas réglementée quant à son droit de majorer les tarifs et les frais, au besoin, afin de s’acquitter de ses obligations. En vertu de l’acte de fiducie globale qu’elle a conclu relativement à ses émissions de titres d’emprunt (voir la note 8), l’Administration est tenue de prendre les mesures nécessaires, ce qui inclut une majoration des tarifs, si elle prévoit que son ratio de couverture du service de la dette pourrait tomber sous la barre du 1,0. Si l’Administration ne respecte pas ce ratio financier durant un exercice donné, elle ne sera pas en cas de défaut aux termes de l’acte de fiducie globale à la condition qu’elle le respecte pour l’exercice suivant. Vu son droit inconditionnel d’augmenter ses tarifs et ses frais, l’Administration s’attend à toujours disposer de liquidités suffisantes pour s’acquitter de toutes ses obligations à leur échéance, y compris des versements d’intérêts d’environ 20,0 millions de dollars par année. Les versements de capital annuels futurs exigibles sur la dette à long terme de l’Administration sont présentés à la note 8(e).

Risque de crédit et risque de concentration

L’Administration est exposée à un risque de crédit découlant de sa trésorerie et de ses équivalents de trésorerie, de son fonds de réserve pour le service de la dette et de ses créances clients et autres créances. Les contreparties pour la trésorerie, les équivalents de trésorerie et le fonds de réserve pour le service de la dette sont des institutions financières canadiennes à notation élevée. Les créances clients et autres créances comprennent principalement les frais aéronautiques courants et les frais d’amélioration aéroportuaire dus par les compagnies aériennes. La majeure partie des créances clients de l’Administration sont payées dans les 35 jours suivant la date d’échéance. Une partie importante des produits de l’Administration et des créances connexes se rapporte aux compagnies aériennes. L’Administration procède régulièrement à des évaluations du crédit à l’égard de ses créances et elle maintient une provision pour pertes de crédit éventuelles. Le droit accordé à l’Administration, en vertu de la Loi relative aux cessions d’aéroports, de saisir et de retenir un avion jusqu’à ce que les frais aéroportuaires impayés soient réglés atténue le risque de pertes de crédit.

Environ 50,0 % (47,0 % en 2014) des redevances d’atterrissage et d’aérogare de l’Administration proviennent d’Air Canada et de ses filiales. La direction estime toutefois que le risque auquel l’Administration pourrait faire face à long terme du fait de son exposition à une seule et même compagnie aérienne est atténué par le fait que le trafic d’origine et de destination représente environ 93,0 % (92,0 % en 2014) du trafic de passagers de l’aéroport et que, par conséquent, les autres compagnies aériennes absorberont vraisemblablement le trafic de tout transporteur qui cesserait ses activités. De plus, le droit inconditionnel de l’Administration d’augmenter ses tarifs et ses frais vient atténuer l’incidence de ces risques.

12. Contrats de location simple

L’Administration à titre de preneur à bail : Le 31 janvier 1997, l’Administration a conclu avec le gouvernement du Canada (Transports Canada) un bail foncier de 60 ans visant la gestion, l’exploitation et le développement de l’Aéroport international d’Ottawa. Ce bail foncier renferme des dispositions concernant la conformité à plusieurs exigences, notamment des normes environnementales, une couverture minimale d’assurance, des normes précises en matière de comptabilité et de présentation de l’information financière, et diverses autres questions ayant une incidence importante sur les activités quotidiennes de l’aéroport. L’Administration est d’avis qu’elle s’est conformée à toutes les exigences prévues dans le bail foncier.

Le 25 février 2013, le ministre des Transports du gouvernement du Canada a signé une modification au bail foncier qui prolonge sa durée de 60 ans à 80 ans et repousse son échéance au 31 janvier 2077. Au terme de cette période, à moins d’une prorogation, l’Administration sera tenue de transférer le contrôle de l’aéroport au Gouvernement du Canada.

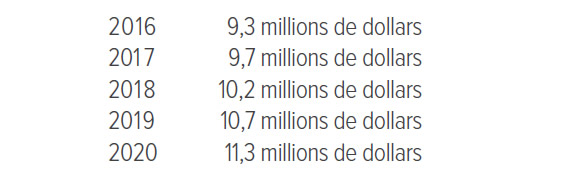

En 2005, le Gouvernement du Canada a annoncé l’adoption d’une nouvelle politique en matière de loyer, qui s’est traduite par une réduction du loyer pour les autorités aéroportuaires canadiennes, y compris l’Administration de l’aéroport international Macdonald-Cartier d’Ottawa. Selon cette nouvelle formule, le loyer est calculé comme une redevance établie en fonction d’un pourcentage des produits bruts annuels, selon une échelle progressive.

D’après les prévisions concernant les produits futurs (qui peuvent changer selon la conjoncture économique et les modifications apportées aux tarifs et aux frais de l’Administration), les loyers estimatifs exigibles au cours des cinq prochains exercices aux termes du bail foncier s’établissent comme suit :

L’Administration à titre de bailleur : L’Administration loue, en vertu de contrats de location simple, des terrains et certains actifs pris en compte dans les immobilisations corporelles. Plusieurs contrats de location sont assortis d’options de renouvellement, auquel cas les loyers font l’objet de révisions en fonction des taux du marché. Le preneur n’a pas la possibilité d’acquérir les actifs loués à la fin du contrat de location.

Le montant estimatif des produits tirés des contrats de location pour les cinq prochains exercices s’établit comme suit :

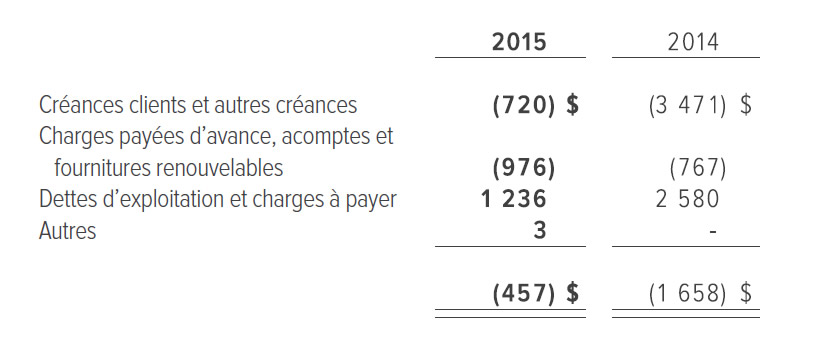

13. Variation des éléments hors trésorerie du fonds de roulement lié à l’exploitation

(les montants présentés dans les tableaux sont en milliers de dollars)

14. Transactions entre parties liées

(les montants présentés dans les tableaux sont en milliers de dollars)

Le tableau suivant présente la rémunération versée, à verser ou offerte par l’Administration aux principaux dirigeants pour les exercices clos les 31 décembre :

Les principaux dirigeants comprennent les administrateurs de l’Administration et des membres de son équipe de direction, notamment le président et chef de la direction ainsi que six vice-présidents.

Le régime à prestations définies dont il est question à la note 10 est considéré comme une partie liée à l’Administration. Les transactions de l’Administration avec le régime de retraite incluent les cotisations versées au régime, lesquelles sont présentées à la note 10. L’Administration n’a pas conclu d’autres transactions avec le régime de retraite et n’avait pas de soldes impayés au régime de retraite à la date de clôture.

15. Engagements et éventualités

Engagements aux termes d’un bail foncier

En vertu du contrat de location simple de l’aéroport, l’Administration est tenue de calculer le loyer à verser à Transports Canada à l’aide d’une formule qui rend compte des produits annuels de l’aéroport (voir la note 12).

Engagements d’exploitation

L’Administration a des engagements d’exploitation dans le cours normal des activités qui requièrent des versements de 8,4 millions de dollars en 2015; ces versements diminueront au cours des cinq prochains exercices à mesure que des contrats viendront à échéance. Au 31 décembre 2015, le total de ces engagements se chiffrait à 10,7 millions de dollars. Ces engagements s’ajoutent aux contrats visant l’acquisition d’immobilisations corporelles d’environ 11,0 millions de dollars.

Éventualités

L’Administration est, de temps à autre, partie à des actions en justice, des réclamations et des litiges dans le cours normal de ses activités. L’Administration ne s’attend pas que l’issue de ces poursuites aura une incidence défavorable importante sur sa situation financière ou ses résultats d’exploitation.

16. Événements postérieurs à la date de clôture

Aucun événement donnant lieu à un ajustement ni aucun événement important ne donnant pas lieu à un ajustement ne s’est produit entre la date de clôture et le 24 février 2016, date à laquelle la publication des états financiers a été autorisée.